ليس للنشر أو التوزيع أو الإصدار، بشكل كلي أو جزئي، مباشر أو غير مباشر، في أو داخل الولايات المتحدة الأمريكية (بما في ذلك أي ولاية من الولايات المتحدة الأمريكية والأقاليم والأراضي التابعة لها، ومقاطعة كولومبيا) أو كندا، أو أستراليا، أو جنوب إفريقيا، أو اليابان، أو أي دولة أو ولاية قضائية أخرى يكون فيها إصدار أو نشر او توزيع هذا البيان مخالفاً للقانون أو يشكل انتهاكاً للوائح ذات الصلة في هذه الولاية القضائية.

أبرز سمات الطرح

- ستطرح الشركة 900,000,000 سهماً بقيمة اسمية قدرها 0.01 درهم للسهم الواحد، وتمثل ما نسبته 25% من إجمالي الأسهم المصدرة في رأس مال الشركة.

- جميع الأسهم التي سيتم طرحها هي أسهم حالية مملوكة لمجموعة الصير ش.ذ.م.م؛ المساهم الوحيد في الشركة؛ ("المساهم البائع") المخوّلة بتعديل حجم الطرح في أي وقت قبل نهاية فترة الاكتتاب وفقاً لتقديرها المطلق، ووفقاً للقوانين المعمول بها في دولة الإمارات وبعد الحصول على موافقة هيئة الأوراق المالية والسلع في دولة الإمارات العربية المتحدة ("الهيئة")

- سيتم توفير الطرح للمستثمرين الأفراد في دولة الإمارات العربية المتحدة والمستثمرين الآخرين كجزء من الطرح للمكتتبين من الأفراد في دولة الإمارات العربية المتحدة أو الشريحة الأولى (كما هو موضح أدناه)؛ وكذلك للمستثمرين المحترفين خارج الولايات المتحدة، بما في ذلك دولة الإمارات العربية المتحدة، كجزء من الطرح للمستثمرين المحترفين أو الشريحة الثانية (كما هو موضح أدناه).

- تبدأ فترة الاكتتاب يوم الثلاثاء الموافق 23 أبريل 2024 ومن المتوقع أن تنتهي يوم الإثنين 29 أبريل 2024 بالنسبة للمستثمرين الأفراد في دولة الإمارات العربية المتحدة؛ وفي يوم الثلاثاء 30 أبريل 2024 بالنسبة للمستثمرين المحترفين.

- سيتم تحديد سعر الطرح من خلال عملية بناء سجل الأوامر.

- من المتوقع أن يتم قبول الأسهم للتداول في سوق دبي المالي ("القبول") في مايو 2024.

هيكلية رأس المال وسياسة توزيع الأرباح

- تم تحديد رأس مال الشركة كما في تاريخ الإدراج ("الإدراج") ليكون 36,000,000 درهم موزع على عدد 3,600,000,000 سهم نقدياً مدفوعة بالكامل، بقيمة اسمية قدرها 0.01 درهم.

- بعد اكتمال الطرح، وابتداءً من السنة المالية 2024، تعتزم الشركة توزيع أرباح نصف سنوية على مساهميها في شهري أبريل وأكتوبر من كل عام ، على أن تكون الدفعة الأولى في أكتوبر 2024، وذلك عن النصف الأول من عام 2024.

- بالنسبة للسنة المالية 2024 وما بعدها، تسعى الشركة إلى الحفاظ على نسبة توزيع أرباح إجمالية تبلغ 70% من الأرباح السنوية القابلة للتوزيع بعد خصم الضرائب.

- تم إعداد سياسة توزيع الأرباح هذه لتعكس توقعات الشركة للتدفقات النقدية وإمكانات تحقيق الأرباح المتوقعة على المدى الطويل، مع السماح لها بالاحتفاظ برأس مال كافٍ لتمويل متطلبات التشغيل الحالية ومواصلة الاستثمار لتحقيق النمو على المدى الطويل.

- تخضع سياسة توزيع الأرباح هذه لدراسة مجلس الإدارة لمتطلبات الإدارة النقدية لأعمال الشركة اللازمة للنفقات التشغيلية والنفقات الرأسمالية المتوقعة والاستثمارات. بالإضافة إلى ذلك، تتوقع الشركة أن ينظر مجلس الإدارة أيضاً في أوضاع السوق، وبيئة التشغيل الحالية في أسواق الشركة، وتوقعات مجلس الإدارة بشأن أعمال الشركة وسبل تحقيق النمو.

وبهذه المناسبة، قال السيد علي سعيد جمعة البواردي، المساهم المؤسس ورئيس مجلس إدارة سبينس: "بدأت مسيرتنا في دبي مطلع الستينيات، ونحن فخورون بخطوتنا التالية المهمة التي ستُضاف إلى سجل إنجازاتنا الحافل. سبينس هي علامة تجارية عريقة تتمتع بتراث قوي في دولة الإمارات العربية المتحدة وتلتزم بأعلى معايير الجودة، وقد تطورت على مر العقود لتصبح واحدة من أبرز متاجر التجزئة لبيع المواد الغذائية الطازجة الفاخرة في الدولة. كما تتمتع علامتنا التجارية بطموح كبير، وقدرةٍ فائقة على الازدهار في واحدة من الأسواق الأكثر حيويةً ونمواً في دول مجلس التعاون الخليجي. ويمثل الطرح العام الأولي فرصة للمستثمرين ليكونوا جزءاً من مرحلة النمو التالية لشركتنا، والتي نتحمس جداً للشروع بها والانطلاق نحو آفاق جديدة مع قاعدة أوسع من المساهمين".

من جهته قال سونيل كومار، الرئيس التنفيذي لشركة سبينس: "تمكّنا طيلة مسيرتنا من توسيع نطاق أعمالنا لندير اليوم واحدة من أبرز العلامات التجارية في السوق عبر 75 موقعاً في دولة الإمارات العربية المتحدة وسلطنة عُمان، مع التزمنا بتوفير المنتجات الطازجة عالية الجودة والخدمة الاستثنائية للعملاء. ونجحت سبينس في ترسيخ حضورها في واحدة من أكثر البلدان حيويةً ونمواً ومرونةً في المنطقة، ونطمح إلى بلوغ آفاق جديدة مستفيدين من الظروف الاقتصادية الداعمة. لدينا سجل نمو حافل، ويتجلّى ذلك من خلال التوسع المستمر لشبكة متاجرنا، وزيادة الانتشار عبر الإنترنت، واتساع معدل انتشار منتجات العلامات التجارية الخاصة، وسلسلة الإمداد المتكاملة. وهو ما يدفعنا إلى تحقيق أداء مالي قوي على أساس نمو المثل بالمثل وهوامش ربح قوية. ونحن متحمسون جداً للإنجازات التي سنحققها هذا العام، كما سنحتفل خلاله بالذكرى المئوية لعلامة سبينس التجارية في المنطقة، ونخطط لدخول سوق المملكة العربية السعودية باعتبارها سوقاً واعدة لاحتضان إمكاناتنا الهائلة. ومع نمو مجموعتنا تبقى رسالتنا راسخة دون تغيير وتركز على إلهام مجتمعاتنا وتوفير سبل العيش لها بما يضمن تمتعها بحياة أفضل، يوماً بعد يوم".

تفاصيل الطرح

تتوقع مجموعة الصير ش.ذ.م.م بيع 25% من إجمالي الأسهم المصدرة في رأس مال شركة سبينس 1961 هولدينج بي إل سي (أي ما يعادل إجمالي 900,000,000 سهم)، ويحتفظ المساهم البائع بحق تعديل حجم الطرح وحجم أي شريحة في أي وقت قبل نهاية فترة الاكتتاب وفقاً لتقديره المطلق، ووفقاً للقوانين المعمول بها في دولة الإمارات وبعد الحصول على موافقة هيئة الأوراق المالية والسلع.

سيتألف الطرح من:

- طرح عام ("طرح المكتتبين من الأفراد في دولة الإمارات العربية المتحدة") للمستثمرين الأفراد والمستثمرين الآخرين في دولة الإمارات العربية المتحدة (كما هو موضح في نشرة الاكتتاب في دولة الإمارات العربية المتحدة والمشار إليه باسم المكتتبين في " الشريحة الأولى").

- طرح للمستثمرين المحترفين والمستثمرين الآخرين في عدد من الدول، بما فيها الإمارات، خارج الولايات المتحدة الأمريكية، استناداً للائحة س (S) تبعاً لقانون الأوراق المالية للولايات المتحدة الأمريكية لسنة 1933، وتعديلاته ("قانون الأوراق المالية الأمريكي") ووفقاً للعروض المعفاة ("طرح للمستثمرين المحترفين" والمشار إليه في نشرة الاكتتاب في دولة الإمارات العربية المتحدة باسم المكتتبين في "الشريحة الثانية").

من المتوقع أن تبدأ فترة الاكتتاب بالنسبة للطرح للمكتتبين من الأفراد في دولة الإمارات العربية المتحدة يوم الثلاثاء الموافق 23 أبريل 2024 وتنتهي يوم الإثنين الموافق 29 أبريل 2024. و من المتوقع أن تبدأ فترة الاكتتاب بالنسبة للطرح للمستثمرين المحترفين يوم الثلاثاء الموافق 23 أبريل 2024 وتنتهي يوم الثلاثاء الموافق 30 أبريل 2024.

سيتم تحديد سعر الطرح النهائي للسهم ("سعر الطرح") من خلال وبعد إتمام عملية البناء السعري. سيقوم المستثمرون المشاركون في طرح المكتتبين من الأفراد في دولة الإمارات العربية المتحدة بالاكتتاب في الأسهم وفقا لسعر الطرح

ومن المتوقع حالياً الانتهاء من عملية الاكتتاب وقبول الاكتتاب في الأسهم في مايو 2024، رهناً بظروف السوق وعقب الحصول على الموافقات التنظيمية ذات الصلة في دولة الإمارات العربية المتحدة، بما في ذلك الموافقة على قبول الاكتتاب في الطرح وتداول الأسهم في سوق دبي المالي.

وفقاً لشروط اتفاقية التعهد بالتغطية التي سيتم إبرامها بين الشركة والمساهم البائع ومديري السجل المشتركين قبل الإدراج ("اتفاقية التعهد بالتغطية")، تخضع الأسهم المملوكة من قبل المساهم البائع لفترة حظر لمدة تبدأ في تاريخ الإدراج وتنتهي بعد 180 يوماً تقويمياً من تاريخ الإدراج ("فترة الحظر")، رهناً ببعض عمليات التحويل المسموح بها على النحو الموضح في نشرة الاكتتاب. وتخضع الشركة كذلك لفترة الحظر على النحو الموضح في نشرة الاكتتاب.

سيتم تضمين تفاصيل الطرح في نشرة اكتتاب صادرة باللغة العربية ("نشرة الاكتتاب في دولة الإمارات العربية المتحدة") وإعلان الاكتتاب العام ("الإعلان العام") فيما يتعلق بالطرح للمكتتبين من الأفراد في دولة الإمارات العربية المتحدة، وفي مذكرة طرح دولية صادرة باللغة الإنجليزية فيما يتعلق بالطرح للمستثمرين المحترفين. وسيتم نشر الإعلان العام ونشرة الاكتتاب لدولة الإمارات العربية المتحدة اليوم، ومن المتوقع نشر مذكرة الطرح الدولية في الوقت المناسب. وستتوفر نشرة الاكتتاب لدولة الإمارات ومذكرة الطرح الدولية على https://ipo.spinneys.com.

تم تعيين شركة روتشيلد آند كو الشرق الأوسط المحدودة كمستشار مالي مستقل. كما تم تعيين الإمارات دبي الوطني كابيتال ش.م. ع كمستشار للإدراج.

وتم تعيين كل من الإمارات دبي الوطني كابيتال ش.م. ع، وميريل لينش الدولية، وبنك اتش اس بي سي الشرق الأوسط المحدود كمنسقين عالميين ومديري سجل مشتركين.

تم تعيين إي اف جي هيرميس الإمارات العربية المتحدة (بالاشتراك مع إي اف جي هيرميس الإمارات العربية المتحدة ذ.م. م) كمدير مشتركين لسجلات الاكتتاب.

تم تعيين بنك الإمارات دبي الوطني ش.م.ع كبنك تلقي الاكتتاب الرئيسي. كما تم تعيين بنك المارية المحلي، وبنك دبي التجاري، وبنك أبوظبي الأول، وويو بنك كبنوك تلقي الاكتتاب.

لا يشارك بنك اتش اس بي سي الشرق الأوسط المحدود أو أي من شركاته الحليفة في تلقي أموال الاكتتاب أو سجلات الاكتتاب ولا يشارك أو يدير بصورة أخرى في أي جانب من جوانب الطرح للأشخاص الطبيعيين.

لمحة عامة على سبينس

تدير سبينس 75 من متاجر خدمات التجزئة لمنتجات البقالة الفاخرة في المتاجر الكبرى تحت مظلة الأسماء التجارية "سبينس" و"ويتروز" و"الفير" في دولة الإمارات العربية المتحدة وسلطنة عُمان، وكذلك في المملكة العربية السعودية عقب افتتاح أول متجر للمجموعة في الستة أشهر الأولى من 2024. وتُعد المجموعة واحدة من رواد تجارة التجزئة لمنتجات البقالة في دولة الإمارات العربية المُتحدة، حيث تستحوذ المجموعة على حصة 27% من السوق المستهدف في دبي وحصة 12% من السوق المستهدف في دولة الإمارات العربية المتحدة البالغ حجمه 23 مليار درهم كما في عام 2022. وتدير المجموعة محفظة تضم 75 متجراً ("المتاجر")، بإجمالي مساحة قابلة للإيجار تبلغ 1.3 مليون قدماً مربعاً؛ تمتلك المجموعة 64 متجراً منها، وتدير 11 متجراً بموجب اتفاقية للعمليات التشغيلية تحت مظلة الثلاث اسماء تجارية المشار اليها، تحتل أماكن استراتيجية في عدد من المدن المُختارة في دولة الإمارات العربية المتحدة وسلطنة عمان لجذب شرائح مختلفة من المستهلكين.

اشتملت المنتجات التي توفرها المجموعة على 55,828 وحدة مخزون ("وحدات المخزون") خلال 2023، وكان أكثر من نصفها في المتوسط من المنتجات الغذائية الطازجة. وإلى جانب علاقة المجموعة بمورديها الرئيسيين الاستراتيجيين، فإنها تنتج عروضها الخاصة من المنتجات عالية الجودة ("العلامة التجارية الخاصة") تحت مظلة العلامات التجارية "سبينس فوود" و"سبينس هووم" و"سبينس ولنس" و"فاين فود" وتُخزّن منتجات علامة "ويتروز" التجارية.

تتمتع سبينس بمعدلات نمو تاريخية قوية، حيث ارتفعت إيراداتها خلال عام 2023 لتصل إلى 2.87 مليار درهم بمعدل نمو سنوي مركب قدره 8.2% منذ عام 2019، مدفوعاً بنمو الانتشار عبر الإنترنت، واتساع معدل انتشار منتجات العلامات التجارية الخاصة، والتغلب على تزايد معدلات التضخم من خلال نهج التسعير الاستراتيجي وزيادة عدد المتاجر في دولة الإمارات العربية المتحدة.

وفي نوفمبر 2023، تأسست شركة سبينس كشركة خاصة محدودة بموجب أحكام قانون مركز دبي المالي العالمي رقم 5 لسنة 2018 ("قانون الشركات لمركز دبي المالي العالمي") ثم تم اعادة تسجيلها في تاريخ 29 مارس 2024 إلى شركة عامة محدودة بالأسهم.

مزايا الاستثمار

- الطلب الكبير والمتنامي والمرن على الأطعمة الفاخرة في مختلف أنحاء منطقة دول مجلس التعاون الخليجي على المدى الطويل

- تتمتع سبينس بمكانة جيدة تؤهلها الاستفادة من المشهد الاقتصادي القوي في دولة الإمارات العربية المتحدة، حيث من المتوقع أن يشهد اقتصاد الدولة نمواً بمعدل نمو سنوي مركب قدره 3.4% خلال الفترة من 2022 إلى 2028، مع توقع نمو نصيب الفرد من الدخل المتاح للإنفاق بمعدل نمو سنوي مركب يبلغ 2.3% خلال نفس الفترة.

- وعلى الرغم من توقع نمو التعداد السكاني في دولة الإمارات بمعدل نمو سنوي مركب قدره 0.7% خلال الفترة من 2022 إلى 2028، يتوقع أن يشهد تعداد السكان الأثرياء في الدولة نمواً بوتيرة أسرع، ليحقق معدل نمو سنوي مركب قدره 4.3% خلال الفترة ذاتها. مما يؤدي إلى استمرار الطلب على الأغذية الفاخرة في الدولة.

- تخطط المجموعة لتوسيع أعمالها إلى المملكة العربية السعودية خلال عام 2024، وذلك باعتبارها أكبر اقتصاد في منطقة دول مجلس التعاون الخليجي، ومن المتوقع أن يشهد اقتصادها نمواً بمعدل نمو سنوي مركب قدره 3.2% خلال الفترة من 2022 إلى 2028، حيث من المتوقع أن يرتفع عدد السكان الأثرياء بمعدل نمو سنوي مركب قدره 6.4% خلال الفترة ذاتها. وستركز سبينس على افتتاح متاجر في مدينتي جدة والرياض، باعتبارهما المدينتين الأكثر كثافة سكانية في المملكة العربية السعودية.

- يتجاوز سوق سبينس المستهدف للمتسوقين الأثرياء في قطاع بيع البقالة بالتجزئة النمو الإجمالي في سوق البقالة، حيث من المتوقع أن ينمو بمعدل نمو سنوي مركب قدره 4.4% خلال الفترة من 2022 إلى 2028 في دولة الإمارات العربية المتحدة، أما في الرياض وجدة، فيتوقع أن ينمو السوق بمعدل نمو سنوي مركب قدره 6.7%.

- أحد رواد تجار التجزئة للأطعمة الطازجة في دولة الإمارات العربية المتحدة، مع الاستعداد للتوسع الإقليمي في المملكة العربية السعودية

- بلغت حصة المجموعة من السوق المستهدف في دولة الإمارات العربية المتحدة 12%، وحصة 27% من السوق المستهدف في دبي في عام 2022. وفي نهاية عام 2023، امتلكت المجموعة 46 متجراً في دبي، الأمر الذي ساهم في ترسيخ مكانتها كواحدة من أفضل متاجر تجزئة البقالة الفاخرة في سوقها المحلي، مما يمنحها فرصة للاستحواذ على حصة أكبر في السوق المستهدف من خلال التوسعات الإضافية.

- تحتل المجموعة مكانة بين رواد تجارة تجزئة البقالة الفاخرة في دولة الإمارات العربية المتحدة، وقد نالت إشادة العديد من الهيئات الصناعية، حيث حصلت على جائزة أفضل متجر كبير من مجلة "بي بي سي جود فود" لعامي 2021 و2023، وجائزة أفضل تاجر تجزئة مسؤول من "ريتيل مي" عن عام 2022، وحصلت أيضاً على الجائزة البرونزية في مجال التغذية من "سيجنال جلوبال بودكاست"، عن بودكاست سبينس للتغذية "Nourish" لعام 2023.

- نطاق واسع من الأطعمة الطازجة مقترنًا بخدمة عملاء متميزة عبر منصة متعددة القنوات

- يركز عرض القيمة للمجموعة على المنتجات الطازجة عالية الجودة وخدمة العملاء الاستثنائية، حيث أن أكثر من 50% من وحدات المخزون في عام 2023 تتعلق بالمنتجات الغذائية.

- تتمتع العلامات التجارية الخاصة التي تمتلكها المجموعة، مثل "سبينس فوود" و"سبينس هووم" و"سبينس ولنس"، إلى جانب حقها الحصري لبيع منتجات علامة "ويتروز" التجارية بميزة تنافسية ضخمة. وفي المتوسط، باعت المجموعة أكثر من 7200 وحدة مخزون من المنتجات التي تحمل علامتها التجارية الخاصة وعلامة "ويتروز" التجارية خلال 2023. وتستهدف سبينس توفير المنتجات التي تحمل العلامة التجارية الخاصة بالمجموعة بأسعار أرخص للعملاء بنسبة 10% مقارنة بالبدائل من العلامات التجارية الأخرى، وفي بعض الحالات تكون أرخص بنسبة 60%.

- وكان لدى المجموعة في 2023 ما يزيد عن 3,984 علاقة تتعلق بالعلامات التجارية. ومن بين أفضل 100 علاقة للمجموعة مع العلامات التجارية، 78% منها مع علامات تجارية دولية. وتدخل المجموعة بصفة دورية في مفاوضات بخصوص الحقوق الحصرية لمدد مُحددة.

- تُمكّن المجموعة المستهلكين، من خلال عروضها متعددة القنوات، من التسوق بمرونة ويُسر، حيث تمتلك المجموعة العديد من أشكال المتاجر المرنة والقريبة من المستهلكين. واستثمرت المجموعة أيضا ًفي قدرات التجارة الإلكترونية، بما في ذلك المنصات والتطبيقات الإلكترونية التي تملكها المجموعة لكل من "سبينس" و"ويتروز"، فضلاً عن منصات التوصيل المملوكة للغير، ومن بينها إنستاشوب، وناو ناو، وطلبات، وديليفرو.

- تنفيذ محلي استثنائي، مدعوم بقدرات تشغيلية وسلسلة إمداد متكاملة رأسياً يتم توظيفها على نحو جيد

- يعتمد نجاح المجموعة على قوة شبكتها العالمية للتوريد وحسن توظيفها لقدراتها التشغيلية وسلسلة إمدادها المتكاملة رأسياً، وإنشاء نموذج متكامل تماماً يصعب استنساخه.

- تدير المجموعة علاقاتها مع أكثر من 870 مورداً في 44 دولة، عبر شركاتها التابعة الكائنة في الولايات المتحدة الأمريكية والمملكة المتحدة وأستراليا، مما يجعلها تمتلك سلسلة إمداد عالية الكفاءة، تساهم في خفض الهدر مع الحفاظ على مستويات قوية من توفر المنتجات في المتاجر.

- وحتى خلال جائحة "كوفيد-19"، استطاعت المجموعة الحفاظ على توفير المنتجات بالمتاجر بمعدل يتراوح بين 84 % و94% طوال عامي 2020 و2021.

- بالإضافة إلى ذلك، تدير المجموعة مُنشأتين مركزيتين للإنتاج في دولة الإمارات العربية المتحدة، حيث تنتجان معاً حوالي 1,500 وحدة مخزون يومياً.

- وتستفيد المجموعة من قاعدة موظفيها الذين يعملون لديها لفترة طويلة، حيث قضى نحو 22% من موظفي المجموعة بدوام كامل أكثر من 10 سنوات لديها، كما في نهاية عام 2023.

- وقد ساهمت كل هذه العوامل في بلوغ متوسط إيرادات التجزئة للشركة 3,500 درهم إماراتي لكل متر مربع في عام 2022، مقارنة بمتوسط السوق الإماراتي البالغ 1,600 درهم إماراتي لكل متر مربع.

- سجل حافل بنمو المثل بالمثل، مع هوامش قوية تضمن تحقيق تدفقات نقدية مستقرة ومرنة

- تتمتع المجموعة بمعدلات نمو تاريخية قوية، حيث ارتفعت إيراداتها خلال عام 2023 لتصل إلى 2.87 مليار درهم، بمعدل نمو سنوي مركب قدره 8.2% منذ عام 2019، مدفوعةً باتساع معدل انتشار منتجات العلامات التجارية الخاصة ونمو الانتشار عبر الإنترنت، والنجاح في التعامل مع زيادة معدلات التضخم من خلال اتباع نهج استراتيجي في التسعير، وزيادة عدد المتاجر في دولة الإمارات العربية المتحدة.

- يعود نمو سبينس إلى عدد من العوامل، بما فيها تحسن استغلال الموارد وكفاءة الإيرادات، والنمو الملموس في عدد المعاملات السنوية، وقدرات سلسلة الإمداد، واستقرار توفر المنتجات والربحية والهوامش القوية.

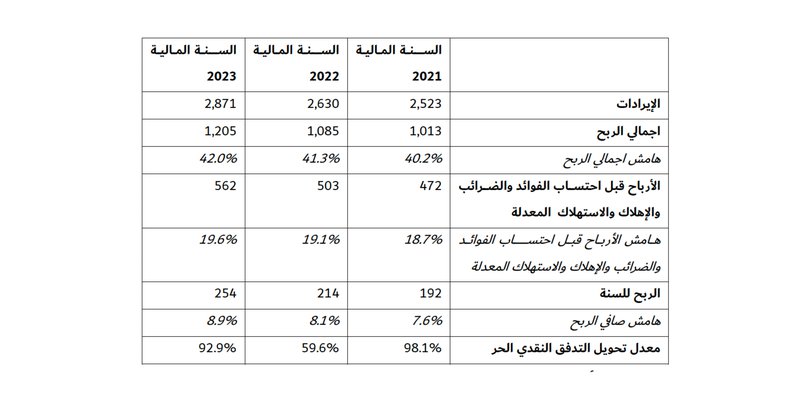

- ارتفع هامش الربح الإجمالي للمجموعة من 40,2% في عام 2021 ليصل إلى 42%. كما بلغ صافي الربح 254 مليون درهم في عام 2023، مسجلاً ارتفاعاً سنوياً بنسبة 18,7% عن عام 2022.

- محفزات استراتيجية ضخمة تشجع النمو المستدام والربحية

- حددت المجموعة العديد من الطرق التي ستمكنها من تسريع وتيرة النمو المربح لأعمالها، ويشتمل ذلك على نمو المثل بالمثل للمتاجر الحالية، مدفوعاً بالنمو في السوق المستهدف والزيادة في العروض الجديدة للمجموعة من المنتجات الطازجة، وانتشار المنتجات التي تحمل العلامة التجارية الخاصة والتجارة الإلكترونية.

- كما تسعى سبينس إلى توسيع شبكة متاجرها في دولة الإمارات العربية المتحدة، ودخول سوق المملكة العربية السعودية للمرة الأولى.

- ستقدم سبينس كلّاً من تطبيقي "المطبخ من سبينس"، وهو مفهوم جديد مبتكر لصالات تناول الطعام؛ و"سبينيس سويفت"، وهي منصة لخدمة التجارة الإلكترونية المحلية في عام 2024؛ وستواصل السعي لتحقيق الكفاءات التشغيلية، ومنها على وجه الخصوص، كفاءات سلسلة الامداد، ومراقبة التكاليف الثابتة، وزيادة الإنتاج داخل منشآت المجموعة وكفاءة الربح التشغيلية.

- فريق قيادة مخضرم يتمتع بعقلية المالك توجه جهود الاستدامة

- يتولى قيادة المجموعة فريق إدارة مخضرم يتمتع بخبرة تمتد في المتوسط لفترة 23 عام، يترأسهم السيد/ سونيل كومار في منصب الرئيس التنفيذي، والذي بدأ مسيرته المهنية في سبينس منذ 30 عاماً.

- ويدعمه في مهامه المسؤول المالي ونائب الرئيس التنفيذي، حيث يتمتعان بخبرة مهنية لمدة 23 و38 عام.

- طورت الشركة استراتيجية خاصة بالاستدامة تغطي جوانب رئيسية مختلفة، بما فيها عروض الأغذية الصحية والعضوية التي تدعم التغذية الجيدة، والالتزام بتحقيق صافي انبعاثات صفري لعملياتها بحلول عام 2040، فضلاً عن تنفيذ العديد من البرامج لتعزيز شفافية سلسلة الإمداد ومبادرات للحد من فقد وهدر الغذاء. إلى جانب فريق الإدارة القوي، أنشأت المجموعة أيضًا لجنة توجيهية للاستدامة.

وتسترشد الإدارة بمجلس إدارة متمرس ومتنوع الخبرات، يلتزم بأعلى معايير حوكمة الشركات، ويترأسه المساهم المؤسس، ورئيس مجلس الإدارة السيد علي البواردي، من أبرز الشخصيات في قطاع التجزئة بدولة الإمارات العربية المتحدة، والذي أكد على تفانيه في العمل لتحقيق النجاح المستمر للمجموعة.

استراتيجية سبينس

تحقق سبينس إمكاناتها في النمو من خلال المحفزات الاستراتيجية التالية: (أ) نمو المثل بالمثل؛ (ب) وفرص النمو المتاحة في الإمارات؛ (ج) وفرص النمو المتاحة في السعودية؛ (د) وإطلاق مفهوم "المطبخ من سبينس"؛ (ت) والكفاءات التشغيلية. وقد حددت الشركة سوق البقالة الرئيسي ومحفز نمو المثل بالمثل الخاص بها، حيث من المتوقع تحقيق معدل نمو سنوي مركب قدره 3.9% في سوق البقالة بدولة الإمارات العربية المتحدة خلال الفترة من 2022 إلى 2028، ونمو متوقع بمعدل نمو سنوي مركب قدره 6.8% لسوق الخدمات الغذائية في الإمارات، ليصل إلى 43 مليار درهم بحلول عام 2028 مقارنة بـ 29 مليار درهم في عام 2022. بالإضافة إلى نمو متوقع بمعدل نمو سنوي مركب قدره 4.8% في سوق البقالة بالمملكة العربية السعودية خلال الفترة ذاتها.

ومن المتوقع أن تشهد فرص النمو المتاحة في دولة الإمارات نمواً ملحوظاً من مساحة 38 مليون قدم مربع في عام 2022 إلى مساحة 46 مليون قدم مربع في عام 2033 (المصدر: كيرني)، أي ما يعادل مساحة 538 متجراً لسبينس بمساحة 16,000 قدم مربع لكل منها. وهذا يعني أن لدى الشركة فرصة نمو كبيرة لافتتاح متاجر إضافية والاستحواذ على حصة أكبر في سوق الإمارات. وستركز استراتيجية سبينس للتوسع في دولة الإمارات العربية المتحدة على دبي، وذلك من خلال افتتاح متاجر "سبينس" و"ويتروز"، وعلى أبوظبي من خلال افتتاح متاجر "ويتروز". وتشمل متاجر سبينس الثلاثة الجديدة المخطط لافتتاحها خلال عام 2024 في دبي: متجر سبينس في الخوانيج، ومتجر سبينس في شوبا، ومتجر سبينس في المرابع العربية 3.

أما بالنسبة لفرص النمو المتاحة في السعودية فهي تعد فرصة جذابة للتوسع الدولي، حيث من المتوقع أن تشهد هذه الفرص نمواً لتصل بذلك إلى 86 مليون قدم مربع بحلول عام 2033 (المصدر: كيرني)، أي ما يعادل مساحة ما يقارب 1,190 متجراً لسبينس بمساحة 16,000 قدم مربع لكل منها. ويدعم فرص النمو هذه عددٌ من المحفزات الهيكلية في المملكة، حيث من المتوقع أن ينمو عدد السكان الأثرياء في المملكة بمعدل نمو سنوي مركب يبلغ 6.4% خلال الفترة من 2022 إلى 2028، بالإضافة إلى مساعي المملكة لأن تكون ضمن أكبر 15 اقتصاداً في العالم بحلول عام 2030. وتمتلك المجموعة باقة متقدمة ومحددة من المتاجر المخطط لها لعام 2024، مع خطة لافتتاح متجر واحد خلال الستة أشهر الأولى من عام 2024 بمساحة 43,465 قدم مربع في "لا سترادا" (الرياض)، فضلاً عن التخطيط لافتتاح ثلاثة متاجر أخرى.

ومن خلال الاستفادة من فرصة النمو الكبير المتاحة في سوق الخدمات الغذائية في الإمارات، تعتزم المجموعة إطلاق وتنفيذ مفهوم "المطبخ، من سبينس"، وهو أول مفهوم لصالة طعام مستقلة لمواكبة التوجهات المفضلة السائدة بالسوق. كما تمتلك المجموعة موقعين مؤكدين لتنفيذ مفهوم "المطبخ، من سبينس" أحدهما في دبي مول، سيتم افتتاحه في الربع الثاني من عام 2024؛ والثاني في "كريك هاربور"، من المتوقع افتتاحه في النصف الثاني من عام 2024، ولا يزال هناك موقع ثالث قيد المناقشة.

تتطلع المجموعة لتحفيز النمو من خلال الارتقاء بالكفاءات التشغيلية، وتحفيز كفاءة الربح التشغيلية من خلال الانتشار المتوازن. وتخطط المجموعة لبدء تشغيل منشأة إنتاج جديدة في 2027 في وادي تكنولوجيا الغذاء بدبي، في ضوء الاستراتيجية الوطنية للأمن الغذائي بدولة الإمارات العربية المتحدة ، والتي تهدف إلى الجمع بين قدرات منشأتي الإنتاج الحاليتين، وتنمية حصة وحدات المخزون التي تنتجها المجموعة من خلال إنتاج فئات جديدة. وتهدف أيضاً إلى زيادة مشاركة المنتجات التي تحمل علامتها التجارية الخاصة، مع تحسين أنشطة التوريد، والسعي لتحسين الاكتفاء الذاتي، من خلال ما وضعته من خطط للاستثمار في قدرات التوريد في أوروبا.

أبرز النتائج المالية

جميع هذه الأرقام بالمليون درهم إماراتي

لمزيد من المعلومات، يُرجى زيارة موقع الاكتتاب التالي: https://ipo.spinneys.com.

حول "سبينس"

تأسست شركة سبينس 1961 هولدينج بي إل سي ("الشركة") كشركة خاصة محدودة تخضع لقانون مركز دبي المالي العالمي رقم 5 لعام 2018 وأعيد تسجيلها على أنها شركة عامة محدودة بالأسهم في تاريخ 29 مارس 2024. وتميّزت سبينس بعلامتها التجارية المعروفة والرائدة في الإمارات، كما اشتهرت بسمعتها التجارية المرموقة في مجال الجودة والتميز التشغيلي والمشاركة المجتمعية الفاعلة، وتحرص الشركة على خدمة العملاء، وتوفير المنتجات الطازجة، وتلبية أعلى معايير الجودة والسلامة. وتطورت الشركة على مدار عقود عديدة لتدير اليوم محفظة تضم 75 متجراً لبيع منتجات البقالة الفاخرة تحت مظلة الأسماء التجارية "سبينس" و"ويتروز" و"الفير" في دولة الإمارات العربية المتحدة وعُمان، وكذلك في المملكة العربية السعودية عقب افتتاح أول متجر للمجموعة في الستة أشهر الأولى من 2024.

استفسارات المستثمرين

سبينس

جاك فان زيل، رئيس علاقات المستثمرين

+971 (0) 54 583 5776

ir@spinneys.com

للاستفسارات الإعلامية

تينيو (مستشار الاتصالات المالية)

جورج ألين، المدير الإداري

+971 56 609 6749

george.allen@teneo.com

المستشار المالي المستقل

شركة روتشيلد آند كو الشرق الأوسط

مستشار الإدراج

الإمارات دبي الوطني كابيتال ش.م.ع

المنسقون العالميون المشتركون

الإمارات دبي الوطني كابيتال ش.م. ع

بنك اتش اس بي سي الشرق الأوسط المحدود

ميريل لينش الدولية

المديرون المشتركون لسجلات الاكتتاب

إي اف جي هيرميس الإمارات العربية المتحدة (بالاشتراك مع إي اف جي هيرميس الإمارات العربية المتحدة ذ.م. م)

بنك تلقي الاكتتاب الرئيسي

بنك الإمارات دبي الوطني ش. م. ع

بنوك تلقي الاكتتاب

بنك المارية المحلي

بنك دبي التجاري

بنك أبوظبي الأول ش. م. ع

ويو بنك

إخلاء مسؤولية

إن المعلومات الواردة في هذا الإعلان هي لأغراض تتعلق بالخلفية فقط ولا تدعي أنها تامة أو كاملة. لا يجوز أو ينبغي لأي شخص أن يعتمد على المعلومات الواردة في هذا الإعلان أو على اكتمالها أو دقتها أو نزاهتها لأي غرض كان. فإن المعلومات الواردة في هذا الإعلان عرضة للتغيير. ولا يتم الالتزام بتحديث هذا الإعلان أو تصحيح أي معلومات غير دقيقة، ولا يعتبر توزيع هذا الإعلان أي شكل من أشكال الالتزام من قبل " شركة سبينس 1961 هولدينج بي إل سي (الـ"شركة") أو المساهم البائع" بالمضي في الطرح أو أي معاملة أو ترتيب مشار إليه في هذا المستند. لم يتم اعتماد هذا الإعلان من قبل أي هيئة تنظيمية مختصة. لم تتم الموافقة على هذا الإعلان من قبل أي هيئة تنظيمية مختصة. ولا يكون أي من المساهم البائع و/أو الشركة و/أو المنسقين العالميين المشتركين و/أو المدير المشترك لسجلات الاكتتاب و/أو المستشار المالي المستقل أي من المشاريع الفرعية التابعة لكل منهم أو الشركات التابعة لهم أو أي من المديرين أو المسؤولين أو الموظفين أو المستشارين و/أو الوكلاء أو أي شخص (أشخاص) آخر أي مسؤولية مهما كانت ولا يعطي أي إقرار أو ضمان بشكل صريح أو ضمني فيما يتعلق بحقيقة أو دقة أو اكتمال أو نزاهة المعلومات أو الآراء الواردة في هذا الإعلان (أو ما إذا تم حذف أي معلومات من هذا الإعلان) أو أي معلومات أخرى متعلقة بـالشركة أو الشركات التابعة، سواء كانت مكتوبة أو شفهية أو بشكل مرئي أو إلكتروني والتي أتيحت بأي شكل أو أي خسارة تنشأ عن أي استخدام لهذا الإعلان أو محتوياته أو أي شيء آخر ينشأ فيما يتصل به.

لا يشكل هذا الإعلان توصية بشأن الطرح ولا يعتبر جزءاً من أي طرح أو دعوة للبيع أو للإصدار أو أي طلب لعرض شراء أو اكتتاب في أي أسهم أو أي أوراق مالية أخرى. ولا يشكل هذا الإعلان (أو أي جزء منه) أو حقيقة توزيعه، الأساس أو الحافز لأي عقد أو التزام من أي نوع ولا يجب الاعتماد عليه فيما يتعلق بإبرام أي عقد أو التزام. فإن سعر وقيمة الأسهم وأي دخل منها من الممكن أن تنخفض أيضاً وأن ترتفع، وفِي أسوأ الأحوال قد تخسر استثماراتك بالكامل. إن الأداء السابق ليس دليلاً للأداء في المستقبل. المعلومات الواردة في هذا الإعلان لا يمكن الاعتماد عليها كدليل للأداء في المستقبل. قبل شراء أي أسهم في الشركة يجب على الأشخاص الذين يقرأون هذا الإعلان التأكد من فهمهم وقبولهم الكامل للمخاطر التي سيتم تحديدها في نشرة الاكتتاب في دولة الإمارات العربية المتحدة ومذكرة الطرح الدولية التي تم إعدادها للطرح عند نشرها. ولا يوجد ضمان بأن الطرح سوف يحدث، ولا ينبغي للمستثمرين المحتملين أن يستندوا في قراراتهم المالية أو الاستثمارية إلى نوايا الشركة أو أي شخص آخر فيما يتصل بالطرح في هذه المرحلة. وينبغي للمستثمرين المحتملين استشارة مستشاراً مهنياً بشأن مدى ملائمة الطرح للشخص المعني (الأشخاص المعنيين).

وعلى وجه الخصوص، هذه المواد ليست للتوزيع بطرق مباشرة أو غير مباشرة في أو داخل الولايات المتحدة الاميركية (بما في ذلك أي ولاية من الولايات المتحدة والأقاليم والأراضي التابعة لها، ومقاطعة كولومبيا) أو أستراليا أو كندا أو جنوب افريقيا أو اليابان. لا تشكل هذه المواد ولا تعتبر جزءاً من طرح أو طلب لشراء أو للاكتتاب في أو الاستثمار بأي طريقة في الأوراق المالية في الولايات المتحدة أو أستراليا أو كندا أو جنوب افريقيا أو اليابان. الأسهم المشار إليها في هذا الاعلان لم ولن يتم تسجيلها بموجب قانون الأوراق المالية الأمريكية لعام 1933 بصيغته المعدلة ("قانون الأوراق المالية") أو بموجب قوانين الأوراق المالية المعمول بها في الولايات المتحدة الأميركية أو أستراليا أو كندا أو جنوب افريقيا أو اليابان. مع مراعاة بعض الاستثناءات، لا يجوز طرح الأوراق المالية المشار إليها في هذا المستند أو بيعها في أستراليا أو كندا أو جنوب افريقيا أو اليابان أو في حساب أو منفعة أي مواطن أو مقيم في أستراليا أو كندا أو جنوب افريقيا أو اليابان.

لا يجوز عرض الأسهم أو بيعها في الولايات المتحدة الا بموجب معاملة استثنائية لا تخضع لمتطلبات التسجيل الخاصة بقانون الأوراق المالية.لن يكون هناك طرح عام للأوراق المالية في الولايات المتحدة أو أي ولاية قضائية أخرى غير الإمارات العربية المتحدة. لن يتم ولا يجب توزيع أو إرسال نسخ من هذا الإعلان إلى الولايات المتحدة الأميركية أو أستراليا أو كندا أو جنوب افريقيا أو اليابان.

في المملكة المتحدة، هذا الإعلان موجه فقط إلى الأشخاص "المستثمرين المؤهلين" ("مستثمرون مؤهلون في المملكة المتحدة") وموجهين إليهم بالمعنى المقصود في اللائحة التنظيمية (الاتحاد الأوروبي) 1129/2017 التي تشكل جزءًا من قانون المملكة المتحدة بموجب قانون الاتحاد الأوروبي (الانسحاب) لعام 2018 ("اللائحة التنظيمية لنشرات الطرح في المملكة المتحدة") والذين أيضا(1) يتمتعون بخبرة مهنية في الأمور المتعلقة بالاستثمارات التي تندرج في إطار تعريف "محترفي الاستثمار" الوارد في المادة 19 (5) من قانون الخدمات المالية والأسواق لعام 2000 أمر (العرض المالي) لعام 2005 بنسخته المعدلة ("الأمر") المؤسسات ذات القيمة الصافية العالية التي تقع في إطار المادة 49 (2) (أ) من الأمر و/أو (3) الأشخاص الأخرين الذين تمت دعوتهم أو تحفيزهم بصورة قانونية إلى المشاركة في أنشطة استثمارية (بالمعنى الوارد في المادة 21 من قانون الخدمات المالية والأسواق لعام 2000) فيما يتعلق بإصدار أو بيع أي أوراق مالية (جميع هؤلاء الأشخاص المشار اليهم في النقاط (1) لـ(3) يشار اليهم بـ"الأشخاص المعنيين"). فقط لأغراض متطلبات حوكمة المنتجات الواردة في الفصل الثالث من دليل هيئة السلوك المالي للتدخل في المنتجات ودليل حوكمة المنتجات ("متطلبات حوكمة المنتجات في المملكة المتحدة") و/أو أي متطلبات مماثلة في مكان آخر إلى الحد الذي يتم تحديده على أنه قابل للتطبيق، وبإخلاء كل أو أي مسؤولية، سواء كانت ناشئة عن المسؤولية التقصيرية أو عن عقد أو غير ذلك لأي من "المصنعين" (لأغراض متطلبات حوكمة المنتجات في المملكة المتحدة و/أو أي متطلبات مكافئة في أماكن أخرى إلى الحد الذي يتم تحديده على أنه قابل للتطبيق) لها، تخضع الأوراق المالية التي يرتبط بها هذا الإعلان لعملية موافقة على المنتج، والتي نتج عنها أن هذه الأوراق المالية هي: (1) متوافقة مع السوق المستهدفة النهائية للمستثمرين في مجال البيع بالتجزئة والمستثمرين الذين يستوفون معايير العملاء المحترفين والأطراف المقابلة المؤهلة، على النحو المحدد في الفصل الثالث من دليل هيئة السلوك المالي دليل سلوك الشركات؛ و (2) مؤهلة للتوزيع عبر جميع قنوات التوزيع المسموح بها ("تقييم السوق المستهدف"). وعلى الرغم من تقييم السوق المستهدف، فيتعين على "الموزعين" أن يلاحظوا أن: سعر الأوراق المالية قد ينخفض وقد يخسر المستثمرون كل استثماراتهم أو جزء منها؛ ولا تقدم الأوراق المالية دخلاً مضموناً ولا توفر حماية رأسمالية؛ والاستثمار في الأوراق المالية التي سيتم إصدارها في الطرح لا يتوافق إلا مع المستثمرين الذين لا يحتاجون إلى دخل مضمون أو حماية رأس المال، والذين يستطيعون (سواء بمفردهم أو بالاشتراك مع مستشار مالي مناسب أو مستشار آخر) تقييم مزايا ومخاطر هذا الاستثمار، والذين لديهم موارد كافية تعطيهم القدرة على تحمل أي خسائر قد تنجم عنه. لا يخل تقييم السوق المستهدف بأي قيود بيع تعاقدية أو قانونية أو تنظيمية فيما يتعلق بالطرح. وعلاوة على ذلك، يلاحظ أنه على الرغم من تقييم السوق المستهدف، فإن المنسقين العالميين المشتركين والمدير المشترك لسجلات الاكتتاب لن يأتوا إلا بالمستثمرين الذين يستوفون معايير العملاء المحترفين والأطراف المقابلة المؤهلة. ولتجنب الشك، لا يشكل تقييم السوق المستهدف ما يلي: (أ) تقييم مدى الملاءمة أو المناسبة لأغراض الفصلين 9أ او 10أ من دليل هيئة السلوك المالي دليل سلوك الشركات أو (ب) توصية لأي مستثمر أو مجموعة من المستثمرين للاستثمار بـ أو الشراء أو اتخاذ أي إجراء آخر مهما كان فيما يتعلق بالأوراق المالية. يتحمل كل موزع مسؤولية إجراء تقييم السوق المستهدف الخاص به فيما يتعلق بالأوراق المالية وتحديد قنوات التوزيع المناسبة. هذا الإعلان موجه فقط الى الأشخاص في المنطقة الاقتصادية الأوروبية والذين يعتبرون "مستثمرين مؤهلين" بالمعنى الوارد في المادة 2 (هـ) من اللائحة التنظيمية (الاتحاد الأوروبي) 1129/2017 (بصيغتها المعدلة) ("مستثمرون مؤهلون من الاتحاد الأوروبي").

أية أوراق مالية وأي دعوة أو طرح أو اتفاق للاكتتاب أو الشراء أو الاستحواذ على مثل هذه الأوراق المالية وأي استثمار وأي نشاط استثماري يتعلق بها هذا الإعلان تكون متاحة فقط (1) في أي دولة عضو في المنطقة الاقتصادية الأوروبية، للمستثمرين المؤهلين في الاتحاد الأوروبي و (2) في المملكة المتحدة، للأشخاص المعنيين ولن يتم التعامل الا مع هؤلاء الأشخاص. يجب عدم التصرف بناءً على هذا الإعلان أو الاعتماد عليه (1) في أي من الدول الأعضاء في المنطقة الاقتصادية الأوروبية، من قبل أشخاص ليسوا مستثمرين مؤهلين في الاتحاد الأوروبي (2) وفي المملكة المتحدة، من قبل أشخاص ليسوا أشخاص معنيين. وفيما يتعلق بانسحاب المملكة المتحدة من الاتحاد الأوروبي، يجوز للمنسقين العالميين المشتركين والمدير المشترك لسجلات الاكتتاب حسب تقديرهم، أن يضطلعوا بالتزاماتهم فيما يتعلق بالطرح المحتمل من قبل أي من الشركات التابعة لهم الموجودة في المنطقة الاقتصادية الأوروبية.

الامارات العربية المتحدة – الا مركز دبي المالي العالمي وسوق أبوظبي العالمي

لم تتم مراجعة هذا الإعلان أو التحقق منه أو الموافقة عليه أو ترخيصه من قبل البنك المركزي للإمارات العربية المتحدة و/أو هيئة الأوراق المالية والسلع و/أو أي سلطة ترخيص أخرى ذات صلة في دولة الإمارات العربية المتحدة، بما في ذلك أي سلطة ترخيص مُدرجة بموجب القوانين واللوائح المعمول بها في أي من المناطق الحرة التي تم إنشاؤها وتشغيلها في أراضي دولة الإمارات العربية المتحدة، بما في ذلك الهيئة التنظيمية للخدمات المالية، وهي هيئة تنظيمية تابعة لسوق أبوظبي العالمي، وهيئة دبي للخدمات المالية، وهي هيئة تنظيمية تابعة لمركز دبي المالي العالمي، أو أي سلطة أخرى في أي ولاية قضائية أخرى. لن يتم اجراء أي تسويق لأي منتجات أو خدمات مالية من داخل دولة الامارات العربية المتحدة الا بما يتوافق مع قوانينها.

مركز دبي المالي العالمي

يتعلق هذا الإعلان بطرح معفى محتمل قد يتم تقديمه في مركز دبي المالي العالمي وفقاً لكتاب قواعد سلطة دبي للخدمات المالية. وهذا الإعلان مخصص للتوزيع فقط على أشخاص من نوع محدد في تلك القواعد. ولا يجوز تسليمه إلى أي شخص آخر أو الاعتماد عليه من قبل أي شخص آخر. لا تتحمل سلطة دبي للخدمات المالية أي مسؤولية عن مراجعة أو التحقق من أي مستندات تتعلق بالطرح المعفى. ولم توافق سلطة دبي للخدمات المالية على هذا الإعلان ولم تتخذ أي خطوات للتحقق من المعلومات الواردة فيه ولا تتحمل أي مسؤولية عنه. قد تكون الأوراق المالية التي يرتبط بها هذا الإعلان عديمة السيولة و/أو خاضعة لقيود مفروضة على إعادة بيعها. يتعين على المشترين المحتملين والمكتتبين في الأوراق المالية المشار إليها هنا أن يجروا العناية الواجبة الخاصة بهم فيما يتعلق بالأوراق المالية. في حال عدم تمكنك من فهم محتويات هذا الإعلان فيجب عليك استشارة مستشار مالي معتمد.

هذا الإعلان هو للتوزيع فقط على (أ) الأشخاص خارج مركز دبي المالي العالمي أو (ب) الأشخاص الذين يستوفون معايير العميل المحترف المنصوص عليها في القاعدة 2-3-4 من قواعد السلوك الخاصة بالشركات لسلطة دبي للخدمات المالية أو (ج) أشخاص قد يتم إرسال أو تسبيب إرسال دعوة أو تحفيز إليهم بطريقة قانونية وتتعلق بإصدار أو بيع أي أوراق مالية (تتم الإشارة إلى هؤلاء الأشخاص معاً باسم "الأشخاص المعنيين" لأغراض هذه الفقرة). وهذا الإعلان موجه فقط إلى الأشخاص المعنيين ويجب ألا يتصرف أو يعتمد عليه الأشخاص غير المعنيين. وأي استثمار أو نشاط استثماري يتعلق به هذا الإعلان لا يتوفر إلا للأشخاص المعنيين ولن يشارك فيه إلا الأشخاص المعنيين.

سوق أبوظبي العالمي

يتعلق هذا الإعلان بعرض معفى محتمل قد يتم تقديمه وفقاً لقواعد السوق في الهيئة التنظيمية للخدمات المالية في سوق أبوظبي العالمي. وهذا الإعلان مخصص للتوزيع فقط على أشخاص من نوع محدد في تلك القواعد. ولا يجوز تسليمه إلى أي شخص آخر أو الاعتماد عليه من قبل أي شخص آخر. لا تتحمل الهيئة التنظيمية للخدمات المالية في سوق أبوظبي العالمي أي مسؤولية عن مراجعة أو التحقق من أي مستندات تتعلق بالعروض المعفاة. ولم توافق الهيئة التنظيمية للخدمات المالية في سوق أبوظبي العالمي على هذا الإعلان ولم تتخذ أي خطوات للتحقق من المعلومات الواردة فيه ولا تتحمل أي مسؤولية عنه. قد تكون الأوراق المالية التي يرتبط بها هذا الإعلان عديمة السيولة و/أو خاضعة لقيود مفروضة على إعادة بيعها. يتعين على المشترين المحتملين والمكتتبين في الأوراق المالية المشار اليها هنا أن يجروا العناية الواجبة الخاصة بهم فيما يتعلق بالأوراق المالية. في حال عدم تمكنك من فهم محتويات هذا الإعلان، فيجب عليك استشارة مستشار مالي معتمد.

هذا الإعلان هو للتوزيع فقط على (أ) الأشخاص خارج سوق أبوظبي العالمي أو (ب) الأشخاص المخولين أو الكيانات المعترف بها (كما يتم تعريف هذه المصطلحات في لوائح الخدمات المالية والأسواق لعام 2015) أو (ج) أشخاص قد يتم إرسال أو تسبيب إرسال دعوة أو تحفيز إليهم المالي بطريقة قانونية وتتعلق بالمشاركة في نشاط استثماري (بالمعنى الوارد في المادة 18 من القانون المالي) (تتم الإشارة إلى هؤلاء الأشخاص معاً باسم "الأشخاص المعنيين" لأغراض هذه الفقرة). وهذا الإعلان موجه فقط إلى الأشخاص المعنيين ويجب ألا يتصرف أو يعتمد عليه الأشخاص غير المعنيين. وأي استثمار أو نشاط استثماري يتعلق به هذا الإعلان لا يتوفر إلا للأشخاص المعنيين ولن يشارك فيه إلا الأشخاص المعنيين.

المملكة العربية السعودية

لا يجوز توزيع هذا الاعلان في المملكة العربية السعودية إلا على الأشخاص المسموح بهم بموجب القواعد الخاصة بعرض الأوراق المالية والالتزامات المستمرة ("اللوائح السعودية") الصادرة عن مجلس إدارة هيئة سوق رأس المال ("هيئة سوق رأس المال") بموجب القرار رقم 3-123-2017 بتاريخ 27 ديسمبر 2017م (بصيغته المعدلة بموجب قرار مجلس إدارة هيئة سوق رأس المال رقم 3-6-2024 بتاريخ 17 يناير 2024م).

لا تقدم هيئة سوق رأس المال أي إقرار بشأن دقة هذا الاعلان أو اكتماله، وتخلي صراحة مسؤوليتها عن أي خسارة تنشأ عن أي جزء من هذا الاعلان أو تتكبد بالاعتماد عليه. يتعين على المشترين المحتملين للأوراق المالية المشار إليهم هنا أن يجروا العناية الواجبة الخاصة بهم للتأكد من دقة المعلومات التي تتعلق بالأوراق المالية. في حال عدم تمكنك من فهم محتويات هذا الاعلان، فيجب عليك استشارة مستشار مالي معتمد.

يحتوي هذا الإعلان على بيانات أو معتقدات أو آراء "تطلعية"، بما في ذلك بيانات تتعلق بالأعمال، والحالة المالية، ونتائج العمليات، والسيولة، والتوقعات، نمو الشركة واستراتيجيتها وخططها والصناعة التي تعمل فيها الشركة. تتضمن هذه البيانات التطلعية مخاطر وشكوك معروفة وغير معروفة، وكثير منها خارج نطاق سيطرة الشركة، وتستند جميعها إلى معتقدات الشركة وتوقعاتها الحالية حول الأحداث المستقبلية. وفي بعض الأحيان يتم تحديد البيانات التطلعية باستخدام مصطلحات تطلعية مثل "تعتقد" أو "تتوقع" أو "سيكون" أو "قد يكون" أو "ممكن" أو "يجب" أو "مخاطر" أو "ينوي" أو "يتوقع" أو "يهدف" أو "يخطط" أو "يتنبأ" أو "يستمر" أو "يفترض" أو "يتموضع" أو السلبي من هذه المصطلحات أو الاختلافات منها أو المصطلحات المتشابهة الأخرى في هذا الشأن أو بموجب المناقشات حول الاستراتيجية أو الخطط أو الأهداف أو الأحداث أو النوايا المستقبلية. وتتضمن هذه البيانات التطلعية كل الأمور التي لا تشكل حقائق تاريخية وتنطوي على توقعات. وقد تختلف البيانات التطلعية، بل وكثيراً ما تختلف، بشكل كبير عن النتائج الفعلية. وتظهر البيانات التطلعية في عدد من الأماكن خلال هذا الإعلان وتتضمن بيانات تتعلق بنوايا المديرين أو الشركة أو معتقداتهم أو توقعاتهم الحالية فيما يتعلق بالأحداث المستقبلية وتخضع للمخاطر المتعلقة بالأحداث المستقيلة والمخاطر الأخرى، الشكوك والافتراضات المتعلقة بأعمال الشركة، فيما يتعلق بعدة أمور منها نتائج العمليات، والوضع المالي، والتوقعات، والنمو واستراتيجيات الشركة والقطاع الذي تعمل فيه.

ولا يمكن تقديم أي ضمان بأن هذه النتائج في المستقبل سوف تتحقق؛ فقد تختلف الأحداث أو النتائج الفعلية اختلافاً كبيراً نتيجة للمخاطر والشكوك التي تواجه الشركة. وقد تؤدي هذه المخاطر والشكوك إلى تفاوت النتائج الفعلية اختلافاً جوهرياً عن النتائج المستقبلية المشار إليها أو المُعبّر عنها بشكل صريح أو مضمن في مثل هذه البيانات التطلعية. والبيانات التطلعية الواردة في هذا الإعلان لا تتحدث إلا في تاريخ هذا الاعلان. ويخلي المساهم البائع والشركة والمنسقون العالمون المشتركون والمدير المشترك لسجلات الاكتتاب والمستشار المالي المستقل و/أو الشركات التابعة لهم، صراحة مسؤوليتهم عن أي التزام أو تعهد بإطلاق أي تحديثات أو تنقيحات علناً لأي بيانات تطلعية واردة في هذا الإعلان لتعكس أي تغيير في توقعاته أو أي تغبير في الأحداث أو الشروط أو الظروف التي تستند إليها هذه البيانات ما لم يكن القانون المعمول به يقتضي ذلك.

كل من الإمارات دبي الوطني كابيتال ش.م.خ والمجموعة المالية هيرميس الإمارات ش.م.م. منظم من قبل هيئة الأوراق المالية والسلع في دولة الإمارات العربية المتحدة. بنك اتش اس بي سي الشرق الأوسط المحدود منظم بشكل رئيسي من قبل سلطة دبي للخدمات المالية ومن قبل البنك المركزي للإمارات العربية المتحدة وهيئة الأوراق المالية والسلع بخصوص الأنشطة المرخصة في الإمارات العربية المتحدة. ميريل لينش الدولية مرخصة من قبل هيئة التنظيم الاحترازية ومنظمة من قبل هيئة السلوك المالي و هيئة التنظيم الاحترازية في المملكة المتحدة. المجموعة المالية هيرميس الإمارات المحدودة مرخصة ومنظمة من قبل سلطة دبي للخدمات المالية.

ويعمل المنسقون العالميون المشتركون والمدير المشترك لسجلات الاكتتاب والمستشار المالي المستقل على وجه الحصر لصالح الشركة والمساهم البائع ولا أحد آخر فيما يتعلق بالطرح. ولن يعتبروا أي شخص آخر كعميلهم المعني فيما يتعلق بالطرح ولن يكونوا مسؤولين أمام أي شخص آخر غير الشركة والمساهم البائع عن توفير الحماية التي يوفروها لعملائهم المعنيين، ولا لتقديم المشورة فيما يتعلق بالطرح أو محتويات هذا الإعلان أو أي معاملة أو ترتيب أو أي مسألة أخرى مشار إليها في هذا المستند.

وفيما يتعلق بالطرح؛ يجوز لكل من المنسقين العالميين المشتركين والمدير المشترك لسجلات الاكتتاب وأي من الشركات التابعة لهم أن يتولى جزءاً من الأسهم في الطرح كمنصب رئيسي، وبهذه الصفة يمكن أن يحتفظ ويشتري ويبيع ويطرح بيع مثل هذه الأسهم والأوراق المالية الأخرى للشركة أو الاستثمارات ذات الصلة المتعلقة بالطرح أو غير ذلك لحساباتهم الخاصة. وبناءً على ذلك، ينبغي قراءة الإشارات الواردة في نشرة الاكتتاب في دولة الإمارات العربية المتحدة ومذكرة الطرح الدولية ، بمجرد النشر، إلى الأسهم التي يجري إصدارها أو طرحها أو الاشتراك فيها أو الحصول عليها أو وضعها أو التعامل معها على أنها تشمل أي إصدار أو طرح أو اكتتاب أو استحواذ أو وضع أو تعامل بواسطة كل من المنسقين العالميين المشتركين والمدير المشترك لسجلات الاكتتاب وأي من الشركات التابعة لهم التي تعمل بهذه الصفة. وبالإضافة إلى ذلك، قد يدخل بعض المنسقين العالميين المشتركين والمدير المشترك لسجلات الاكتتاب وأي من الشركات التابعة لهم في ترتيبات تمويل (بما في ذلك المقايضة أو العقود الخاصة بالفوارق) مع المستثمرين فيما يتعلق بالأسهم التي يمكنهم أو يمكن للشركات التابعة لهم الحصول عليها أو حيازتها أو التصرف فيها من وقت لآخر. ولا يعتزم أي من المنسقين العالميين المشتركين والمدير المشترك لسجلات الاكتتاب أو أي من الشركات التابعة لهم الكشف عن مدى أي استثمار أو معاملات من هذا القبيل بخلاف ما يتفق مع أي التزامات قانونية أو تنظيمية بالقيام بذلك.